Bankenunion und Reformen des Finanzsektors

Vollendung der Bankenunion: Politische Vereinbarung zum einheitlichen Abwicklungsmechanismus

Künftig eine effektivere Bewältigung von Bankenkrisen

(09.04.14) - Die Vereinheitlichung sowohl der Bankenaufsicht als auch der Bankenabwicklung auf zentraler Ebene unter Einbindung aller relevanten nationalen Akteure ist ein großes Stück näher gerückt. Gestützt auf eine angemessene Regelung für die Abwicklungsfinanzierung und ein akzeptables Beschlussverfahren wird dieser zweite Pfeiler der Bankenunion künftig eine effektivere Bewältigung von Bankenkrisen ermöglichen. Bei grenzübergreifenden Insolvenzen wird dieser Mechanismus sehr viel effizienter sein als ein Netz nationaler Abwicklungsbehörden und zudem zur Vermeidung von Ansteckungsrisiken beitragen. Der einheitliche Abwicklungsmechanismus mag kein perfektes Konstrukt sein, doch wird er eine zeitnahe und effektive Abwicklung grenzübergreifend tätiger Banken im Euroraum ermöglichen und damit seinen Hauptzweck erfüllen.

Mit der Vollendung der Bankenunion und den Reformen des Finanzsektors in allen 28 Ländern werden massive Rettungsaktionen der Vergangenheit angehören. Gleichzeitig werden die Rückkehr zur Finanzstabilität erleichtert und die Voraussetzungen dafür geschaffen, dass der Finanzsektor wieder Kredite an die Realwirtschaft vergeben kann, was für die Festigung der wirtschaftlichen Erholung und die Schaffung von Arbeitsplätzen unabdingbar ist.

Die politische Einigung erfolgt rechtzeitig genug, um es dem Europäischen Parlament zu ermöglichen, den im Trilog vereinbarten Gesetzgebungsakt im April auf seiner letzten Plenartagung zu verabschieden. Ich möchte all denen, die an den Verhandlungen beteiligt waren, insbesondere der Berichterstatterin Elisa Ferreira und den Schattenberichterstattern - Corien Wortmann-Kool, Sylvie Goulard, Sven Giegold, Philippe Lamberts, Vicky Ford, Thomas Händel - und Sharon Bowles, Vorsitzende des ECON Ausschusses, inbegriffen, dem Rat sowie dem griechischen und dem litauischen Vorsitz, insbesondere der griechische Finanzminister Yannis Stournaras; und Eurogruppen-Chef, Jeroen Dijsselbloem, für die geleistete Arbeit danken.

Ihrem hohen Verantwortungsbewusstsein, das sie heute unter Beweis gestellt haben, ist es geschuldet, dass Europa seine Zusagen nun einlösen kann.

Hintergrund

Das Europäische Parlament und der Rat haben zum vorgeschlagenen einheitlichen Abwicklungsmechanismus (Single Resolution Mechanism – SRM), der ein wichtiges Element der Bankenunion darstellt, eine vorläufige Einigung erzielt. Der Mechanismus ergänzt den einheitlichen Aufsichtsmechanismus (Single Supervisory Mechanism – SSM), der Ende 2014 voll funktionsfähig sein wird. Ab dann wird die Europäische Zentralbank (EZB) Banken im Euroraum und in anderen Mitgliedstaaten, die sich zur Teilnahme an der Bankenunion entschließen, direkt beaufsichtigen. Durch den einheitlichen Abwicklungsmechanismus soll – unbeschadet einer strengeren Aufsicht – sichergestellt werden, dass in Schieflage geratene Banken effizient und zu minimalen Kosten für den Steuerzahler und die Realwirtschaft abgewickelt werden können.

Grundlage des einheitlichen Abwicklungsmechanismus werden zwei Rechtsinstrumente sein: eine SRM-Verordnung, die die wichtigsten Aspekte des Mechanismus regelt, und eine zwischenstaatliche Vereinbarung über bestimmte spezifische Aspekte des einheitlichen Abwicklungsfonds (Single Resolution Fund – SRF).

Kernpunkte der im Rahmen des Trilogs erzielten Einigung

Die SRM-Verordnung stützt sich auf das in der Abwicklungsrichtlinie (Bank Recovery and Resolution Directive – BRRD enthaltene Regelwerk für Bankenabwicklungen und sieht Folgendes vor:

>> Anwendungsbereich: Der einheitliche Abwicklungsmechanismus soll für alle dem einheitlichen Aufsichtsmechanismus unterliegenden Banken gelten. Bei allen direkt von der EZB beaufsichtigten oder grenzübergreifend tätigen Banken soll ein Abwicklungsausschuss für die Erstellung von Abwicklungsplänen und die direkte Abwicklung zuständig sein. Bei Banken, die ausschließlich auf nationaler Ebene tätig sind und nicht in vollem Umfang unter die direkte Aufsicht der EZB fallen, soll dies den nationalen Behörden obliegen, sofern bei einer etwaigen Abwicklung keine Mittel aus dem einheitlichen Abwicklungsfonds in Anspruch genommen werden. Die Mitgliedstaaten können beschließen, dem Ausschuss die unmittelbare Zuständigkeit für alle ihre Banken zu übertragen. Grundsätzlich soll der Ausschuss immer dann entscheiden, wenn eine Abwicklung mit der Verwendung von Fondsgeldern verbunden ist, auch wenn die betroffenen Banken ausschließlich auf nationaler Ebene tätig sind und nicht in vollem Umfang unter die direkte Aufsicht der EZB fallen.

>> Beschlussfassung: Ausgehend von einem starken Ausschuss für die einheitliche Abwicklung (Ausschuss) soll unter Einbeziehung ständiger Mitglieder, der Kommission, des Rates, der EZB und der nationalen Abwicklungsbehörden ein zentralisiertes Beschlussverfahren geschaffen werden. In der Regel würde die EZB den Ausschuss, die Kommission und die zuständigen nationalen Abwicklungsbehörden und Ministerien vom Ausfall einer Bank in Kenntnis setzen. Der Ausschuss würde dann prüfen, ob eine systemische Bedrohung vorliegt und eine privatwirtschaftliche Lösung möglich ist. Ist dies nicht der Fall, würde er ein Abwicklungskonzept, einschließlich Angaben zu den relevanten Abwicklungsinstrumenten und zur Inanspruchnahme des Fonds, vorlegen.

Der Kommission ist die Befugnis übertragen, die Ermessensaspekte des vom Ausschuss gefassten Beschlusses zu bewerten und das Abwicklungskonzept zu billigen oder abzulehnen. Wenn die Kommission Beteiligung des Abwicklungsfonds ändert oder kein öffentliches Interesse an einer Abwicklung feststellt, ist dies vom Ministerrat zu bestätigen. Sollten Rat oder Kommission Einwände gegen das Abwicklungskonzept erheben, müsste der Ausschuss eine Abänderung vornehmen. Anschließend würde das Abwicklungskonzept von den nationalen Abwicklungsbehörden umgesetzt. Ist eine Abwicklung mit der Gewährung einer staatlichen Beihilfe verbunden, müsste die Beihilfe von der Kommission genehmigt werden, bevor der Ausschuss das Abwicklungskonzept billigt.

Entscheidungsebenen des Ausschusses / Abstimmungsmodalitäten: In seiner Plenarsitzung würde der Ausschuss sämtliche Beschlüsse allgemeiner Natur sowie individuelle Abwicklungsbeschlüsse fassen, die mit dem Einsatz von Mitteln aus dem einheitlichen Abwicklungsfonds oberhalb von 5 Mrd. Euro verbunden sind. In seinen Exekutivsitzungen würde der Ausschuss Beschlüsse in Bezug auf einzelne Unternehmen oder Bankengruppen fassen, bei denen der Einsatz von Mitteln aus dem einheitlichen Abwicklungsfonds unterhalb dieses Schwellenwertes bleibt. An den Exekutivsitzungen des Ausschusses würden der Vorsitz, der Exekutivdirektor, drei weitere ständige Mitglieder sowie als ständige Beobachter die Kommission und die EZB teilnehmen. Damit sichergestellt ist, dass die Interessen aller von einer Abwicklung betroffenen Mitgliedstaaten berücksichtigt werden, würden – je nachdem, welches Institut abgewickelt wird – weitere Mitglieder an den Exekutivsitzungen teilnehmen. Die Teilnehmer würden kein Veto gegen Beschlüsse einlegen können.

>> Fonds: Es soll ein einheitlicher Abwicklungsfonds eingerichtet werden, an den alle Banken in den teilnehmenden Mitgliedstaaten Beiträge abführen. Der Fonds hat eine Zielgröße von 55 Bn EUR und kann sich in den Märkten refinanzieren. Eigner und Verwalter des Fonds soll der Abwicklungsausschuss sein. Der einheitliche Fonds soll innerhalb eines Zeitraums von acht Jahren eine Zielausstattung von mindestens 1 Prozent der abgedeckten Einlagen erreichen. Während dieses Übergangszeitraums soll der durch die SRM-Verordnung geschaffene einheitliche Fonds nationale Kompartimente für die einzelnen teilnehmenden Mitgliedstaaten umfassen.

Die Mittelausstattung dieser Kompartimente soll über einen Zeitraum von acht Jahren schrittweise vergemeinschaftet werden, beginnend mit einer 40Prozentigen Vergemeinschaftung im ersten Jahr. Die Einrichtung des einheitlichen Fonds und seiner nationalen Kompartimente sowie die Beschlüsse über den Einsatz der Mittel sollen durch die Verordnung geregelt werden, wohingegen die Übertragung nationaler Mittel auf den einheitlichen Fonds und die Vergemeinschaftung der nationalen Kompartimente Gegenstand einer Vereinbarung zwischen den Regierungen der am SRM teilnehmenden Mitgliedstaaten sein sollen.

Nächste Schritte

Die von der Kommission vorgeschlagene Verordnung muss, damit sie Gesetzeskraft erlangt, vom Europäischen Parlament und von den EU-Mitgliedstaaten im Rat (der mit qualifizierter Mehrheit beschließt) gemeinsam erlassen werden. Es ist davon auszugehen, dass der Legislativvorschlag vom Europäischen Parlament in seiner Plenartagung im April und anschließend vom Rat formell verabschiedet wird.

Der SRM soll am 1. Januar 2015 in Kraft treten und die Bail-in- und Abwicklungsfunktionen sollen im Einklang mit der Abwicklungsrichtlinie ab dem 1. Januar 2016 implementiert werden.

Weitere Informationen:

http://ec.europa.eu/internal_market/finances/banking-union/

(Europäische Kommission: ra)

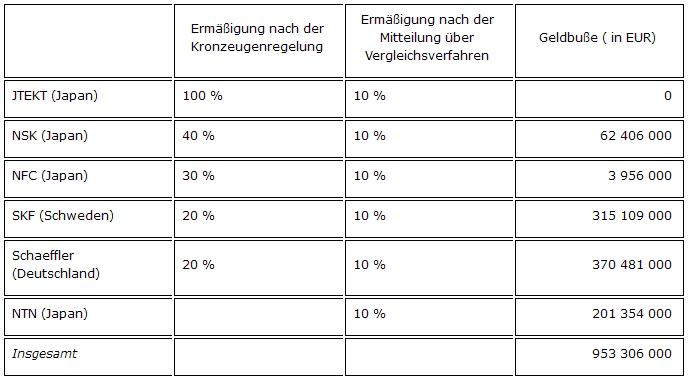

Die Geldbußen wurden auf der Grundlage der 2006 erlassenen Leitlinien für das Verfahren zur Festsetzung von Geldbußen berechnet. Bei der Festsetzung der Geldbußen trug die Kommission dem Umsatz der beteiligten Unternehmen mit den betreffenden Produkten, der Schwere der Zuwiderhandlung, der räumlichen Ausdehnung des Kartells sowie seiner Dauer Rechnung.

Dem japanischen Unternehmen Jtekt wurde die Geldbuße vollständig erlassen, weil es die Kommission über das Kartell unterrichtet hatte. Andernfalls wäre das Unternehmen für seine Beteiligung an der Zuwiderhandlung mit einer Geldbuße von 86.037.000 Euro belegt worden.

NSK, NFC, SKF und Schaeffler erhielten nach der Kronzeugenregelung von 2006 eine Geldbußenermäßigung, weil sie mit der Kommission kooperierten. Wie hoch die Ermäßigung ausfällt, richtet sich danach, in welcher Reihenfolge die Unternehmen ihre Zusammenarbeit angeboten und inwiefern die von ihnen vorgelegten Beweismittel zum Nachweis des Kartells beigetragen haben.

Im Einklang mit der 2008 erlassenen Mitteilung über die Durchführung von Vergleichsverfahren senkte die Kommission die Geldbußen aller beteiligten Unternehmen um 10 Prozent, da diese ihre Beteiligung am Kartell einräumten und die entsprechende Haftung übernahmen.

Hintergrund

Kfz-Wälzlager werden an Kfz-Erstausrüster geliefert, die Pkw, Lkw oder Kraftfahrzeugbauteile herstellen (zusammen Abnehmer der Kfz-Industrie). Wälzlager sind Maschinenbauteile, die mit rollenden Elementen die Reibung in rotierenden Bauteilen verringern. Sie werden zahlreichen Kfz-Bauteilen eingesetzt.

Die Ermittlungen der Kommission begannen mit unangemeldeten Nachprüfungen im November 2011.

Sobald alle Fragen im Zusammenhang mit dem Schutz vertraulicher Daten geklärt sind, werden weitere Informationen zu dieser Kartellsache unter der Nummer 39922 im öffentlich zugänglichen Register der Kommission auf der Website der Generaldirektion Wettbewerb veröffentlicht. Weitere Informationen über die Maßnahmen der Kommission gegen Kartelle finden sich auf ihrer Website unter der Rubrik Cartels.

Das Vergleichsverfahren

Der Beschluss ist der zwölfte Vergleichsbeschluss seit Einführung der Vergleichsverfahren für Kartelle im Juni 2008. Bei einem Vergleichsverfahren räumen Unternehmen, die an einem Kartell beteiligt waren, die Teilnahme an der Zuwiderhandlung ein und übernehmen die entsprechende Haftung. Das Vergleichsverfahren stützt sich auf die Kartellverordnung (Verordnung (EG) Nr. 1/2003 des Rates) und ermöglicht der Kommission den Rückgriff auf ein vereinfachtes Verfahren und folglich eine Verkürzung der Zeit für Nachprüfungen. Davon profitieren praktisch alle Seiten: Die Verbraucher und Steuerzahler, weil Kosten eingespart werden, die für die Durchsetzung des Kartellrechts zuständigen Stellen, da so die Ressourcen für andere Verdachtsfälle eingesetzt werden können, und zuletzt auch die Unternehmen, da die Beschlüsse schneller gefasst und die Geldbußen um 10 Prozent gesenkt werden.

Bislang hat die Kommission in folgenden Bereichen Vergleiche mit den Kartellbeteiligten erzielt: PC-Arbeitsspeicher (DRAM), Futterphosphate, Waschpulver, Glas für Kathodenstrahlröhren, Kühlkompressoren, Water-Management-Produkte, Kabelbäume, Euro- und Yen-Zinsderivate, Polyurethan-(PU-)Schaumstoff und Strombörsen.

Schadensersatzklagen

Alle Personen und Unternehmen, die von dem beschriebenen wettbewerbswidrigen Verhalten betroffen sind, können vor den Gerichten der Mitgliedstaaten auf Schadensersatz klagen. Nach der Rechtsprechung des Gerichtshofs und der Kartellverordnung sind Kommissionsbeschlüsse ein rechtsgültiger Nachweis dafür, dass das Verhalten stattgefunden hat und rechtswidrig war. Schadensersatz kann selbst dann gewährt werden, wenn die Kommission bereits Geldbußen gegen die betreffenden Unternehmen verhängt hat. Die von der Kommission verhängte Geldbuße wird bei der Berechnung des Schadensersatzes nicht angerechnet.

Im Juni 2013 hat die Kommission einen Vorschlag für eine Richtlinie vorgelegt, um Opfern wettbewerbswidriger Praktiken die Erlangung von Schadensersatz zu erleichtern. Weitere Informationen zu Schadensersatzklagen sowie einen praktischen Leitfaden zur Quantifizierung des Schadens aufgrund von Kartellrechtsverstößen, die öffentliche Konsultation und eine Bürgerinfo finden Sie unter:

http://ec.europa.eu/competition/antitrust/actionsdamages/documents.html.

(Europäische Kommission: ra)